О конференции

МАТЕРИАЛЫ КОНФЕРЕНЦИИ 2023

Международная конференция по защите прав потребителей финансовых услуг «ТЕРРИТОРИЯ ФИНАНСОВОЙ БЕЗОПАСНОСТИ» – представительная и авторитетная международная площадка для обмена опытом в сфере защиты прав инвесторов и потребителей финансовых услуг.

Конференция регулярно проводится с 2016 года, с 2018 года проходит при поддержке Банка России.

Организаторы: Федеральный общественно-государственный фонд по защите прав вкладчиков и Евразийская экономическая комиссия.

Соорганизаторы – Финансовый университет при Правительстве РФ и Ассоциация развития финансовой грамотности.

Партнеры конференции – ГК «РЕГИОН» и УК «ПЕРВАЯ»

Офлайн мероприятия Конференции пройдут комплексе зданий Университета на Ленинградском проспекте, д. 51 к1.

В конференции принимают участие представители финансовых регуляторов государств-членов Евразийского экономического союза, международных компенсационных систем, финансовые омбудсмены, руководители общественных организаций по защите прав потребителей финансовых услуг, компаний – профессиональных участников финансового рынка, саморегулируемых организаций финансового рынка, представители экспертного и научного сообщества, волонтеры финансового просвещения, частные инвесторы, профильные и общественно-политические СМИ.

С 2020 года конференция проводится в смешанном, онлайн и офлайн формате.

Конференция начнет работу в 10:00 14 ноября 2023 года.

ОРГАНИЗАТОРЫ

СООРГАНИЗАТОРЫ

ПАРТНЕРЫ

ИНФОРМАЦИОННЫЕ ПАРТНЕРЫ

МАТЕРИАЛЫ КОНФЕРЕНЦИИ 2023

Пленарная сессия

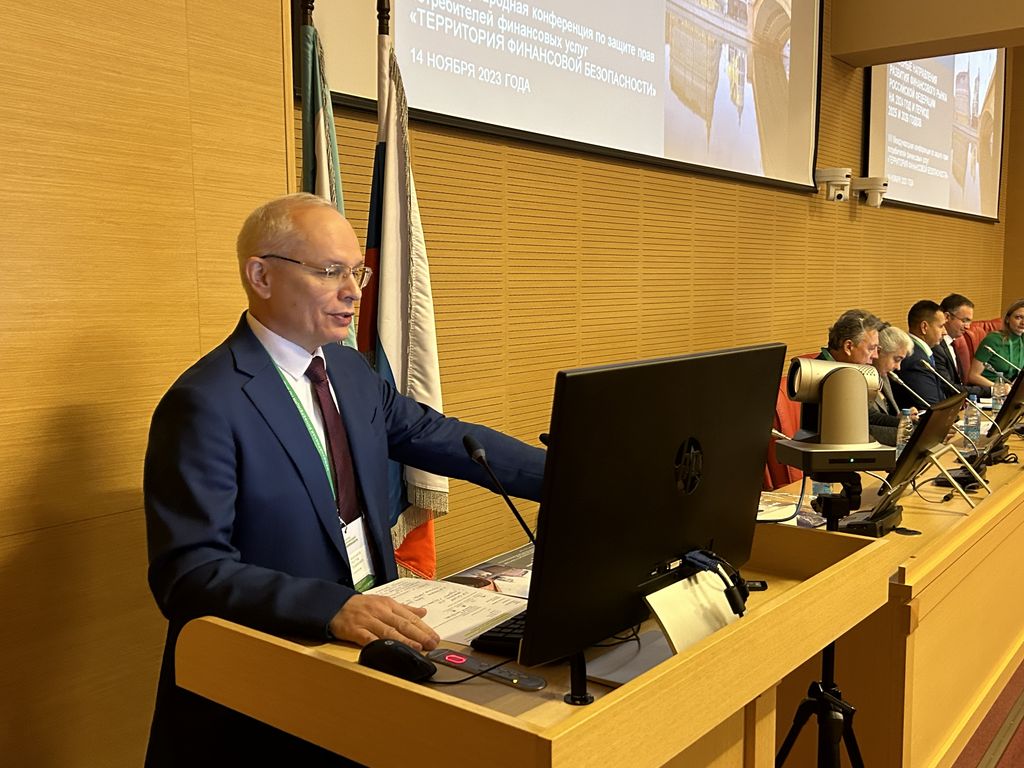

Открывая конференцию, управляющий Федеральным фондом по защите прав вкладчиков и акционеров Марат Сафиулин отметил, что за семь лет с момента проведения первой конференции было много сделано в плане защиты граждан от произвола финансистов и откровенных мошенников. Усилен надзор со стороны регулятора, саморегулируемых организаций на наиболее опасных для людей сегментах рынка, реализован ряд важных новаций в нормативно-правовой сфере. Однако ситуация с защитой человека на рынке остается сложной. Есть проблемы, решение которых за прошедшие годы практически не сдвинулось с мертвой точки, например, зависло формирование системы страхования инвестиций на рынках ценных бумаг, кредитной кооперации. Не удалось пока создать механизмы противодействия деятельности псевдоюристов, которые фактически открыто обирают граждан, до этого пострадавших от финансовых мошенников. Есть новые проблемы, в первую очередь, связанные с развитием онлайн-сервисов и цифровых технологий. Марат Сафиулин призвал участников сконцентрироваться в первую очередь на нерешенных проблемах.

Проректор Финансового университета при Правительстве России Светлана Солянникова отметила, что первый шаг по созданию территории финансовой безопасности – это получение людьми определенных знаний. Абсолютной безопасности быть не может. Важно, что в зале находится много студентов университета, которые в последние годы все чаще принимают участие в мероприятиях по защите прав потребителей.

Генеральный директор Ассоциации развития финансовой грамотности Вениамин Каганов призвал студентов Финансового университета становиться волонтерами финансового просвещения. Это с одной стороны, позволяет эффективно развивать профессиональные компетенции, а с другой – поможет общему важному делу.

Модератор пленарной сессии, Заместитель руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Елена Ненахова отметила, что финансовая безопасность важна для людей, для бизнеса и чрезвычайно важна для государства

Первый заместитель Председателя Комитета Государственной Думы ФС РФ по финансовому рынку Константин Бахарев рассказал о текущей деятельности Думы по совершенствованию нормативно-правовой базы в целях защиты россиян на финансовом рынке. В частности, он отметил, что на днях в Государственную Думу внесен законопроект, который запрещает публичное привлечение инвестиций от частных лиц организациями, не поднадзорными Банку России. У законопроекта непростая судьба – не все разделяют этот подход. Многие считают, что это нерыночное решение, что гражданин сам должен определять, куда ему нести свои деньги. Однако острота проблемы финансового мошенничества не позволяет занимать пассивную позицию. Главное – защитить интересы людей.

Член Совета директоров, Начальник ГУ Банка России по Центральному федеральному округу Рустэм Марданов рассказал участникам конференции о подготовке «Основных направлениях развития финансового рынка Российской Федерации на 2024 год и период 2025 и 2026 годов». Этот документ в настоящее время обсуждается в Правительстве России. Как отметил докладчик, «Основные направления…» сохраняют преемственность относительно предыдущих аналогичных документов, но с учетом обстоятельств, которые сложились в последнее время.

Рустэм Марданов также рассказал о некоторых проектах по развитию инструментов сбережения и инвестиций, которые реализуются в Центральном Федеральном округе. В, частности, в Рязанской области (в последнее время и в ряде других регионов) функционирует инвестиционный маркетплейс, который дает возможность хозяйствующим субъектам разместить на доске объявлений информацию о проектах, а инвесторам, в том числе и частным, разместить инвестиции.

В Орловской области совместно со Службой Финансового уполномоченного реализуется проект, направленный на оперативное рассмотрение обращения граждан и при необходимости на передачу обращений в правоохранительные органы. Отметим, что эффективность следствия часто зависит от оперативности возбуждения уголовного дела.

В целях противодействия мошенничеству, в частности социальной инженерии, ГУ делает акцент на оперативный обмен информацией с правоохранительными органами.

Серьезное внимание уделяется в ЦФО повышению доступности инструментов не только долгового, но и долевого финансирования. Это очень важно в плане привлечения долгосрочных инвестиций. ГУ Банка России по ЦФО планирует провести ряд мероприятий по популяризации этих инструментов

Директор Департамента финансовой политики Министерства финансов Российской Федерации Иван Чебесков, в частности отметил, что финансы – это единый язык, на котором разговаривают во всех странах мира. Все государства понимают, что развитый, ликвидный финансовый рынок дает конкурентные преимущества стране, ее предприятиям.

Для развития внутреннего финансового рынка важнейшим фактором является атмосфера доверия, которую без обеспечения должного уровня безопасности сформировать невозможно. В плане обеспечения безопасности финансовых операций важно понимание поведенческой экономики.

Иван Чебесков также высказал мнение, что для построения эффективной системы противодействия мошенникам, необходимо, чтобы финансовые организации несли хотя бы часть материальной ответственности в случае потери денег их клиентами. Это создаст у них серьезную финансовую мотивацию для борьбы с мошенниками.

Примиритель финансовой системы Республики Армении Пируз Саргсян рассказала об истории создания и актуальной деятельности офиса примирителя финансовой системы Армении. В частности, она отметила, что в 2020 году был принят закон, который существенно расширил полномочия примирителя. Был расширен круг лиц, который может обращаться за защитой своих прав к примирителю, у потребителей появилась возможность заявлять неимущественные требования, усовершенствована система коммуникаций Службы с потребителями и финансовыми организациями.

Как и в Российской Федерации, в деятельности Офиса финансового примирителя Республики Армении абсолютное большинство (86%) составляют споры граждан со страховыми организациями.

Полную запись выступлений участников конференции в первый день ее работы можно посмотреть на Youtube-канале Стоппирамида.

Сессия 2. Кибербезопасность и противодействие финансовому мошенничеству.

Неутешительная статистика Банка России по количеству недобросовестных участников финансового рынка, серьезные проблемы, с которыми сталкиваются правоохранительные органы при расследовании финансового мошенничества, сделали сессию на тему «Кибербезопасность и противодействие финансовому мошенничеству одной из важнейших на конференции».

Модератор сессии Председатель Совета СРО “МиР” Эльман Мехтиев заметил, что сегодня тема мошенничества очень тесно связана с цифровыми технологиями. При этом он предложил разделять ситуации, когда мошенничество действительно связано с цифровыми технологиями, с теми, когда человек становится просто жертвой социальной инженерии.

Заместитель директора Департамента небанковского кредитования Банка России Роман Мухлынов отметил, что финансовые пирамиды, псевдоинвестиционные проекты, лжеброкеры, действуя агрессивно, напористо, перехватывают клиентов у добросовестных участников рынка. Они отсекают потребителя от легального рынка.

Роман Мухлынов рассказал о результатах деятельности Банка России по противодействию недобросовестным практикам на финансовом рынке. В частности, за 9 месяцев выявлено 4 180 субъектов нелегальной деятельности на финансовом рынке, из которых половина – это финансовые пирамиды. Количество предложений псевдоинвестиционных услуг выросло по сравнению с прошлым годом на 15%.

Заблокировано за этот период по инициативе Банка России 8 400 сайтов, возбуждено около 500 уголовных и административных дел, принято примерно 1 тысяча иных мер (в основном иски в суд, запреты на деятельность).

Трендом последних лет стало увеличение недобросовестного привлечения денег в форме цифровых активов.

Выступление заместителя директора Департамента информационной безопасности Банка России Юрия Лысенко было посвящено инициативам Банка России в сфере противодействия кибермошенничеству. В частности, он отметил, что с 2016 года Финцерт Банка России является экспертной организацией в доменных зонах РФ, RU, SU. Финцерт выявляет недобросовестные интернет-ресурсы в этих зонах и уведомляет об этом регистраторов доменных имен, что позволяет блокировать доступ к ним на территории России. Однако этот путь оказывается на сегодняшний день значительно более длительным, чем через обращение в Генпрокуратуру и Роскомнадзор. В последнем случае блокировка ресурса в среднем происходит в течение 72 часов после обнаружения ресурса.

С 21 октября действует новая схема информационного взаимодействия Банка России (Финцерта) с подразделениями МВД. Этот регламент позволяет правоохранительным органам получать информации о получателе денег пострадавшего в течение нескольких минут или нескольких часов, хотя ранее на получение это информации могли уходить месяцы.

Руководитель экспертной группы Управления финансовой доступности Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Юрий Божор достаточно оптимистично смотрит на перспективы борьбы с мошенниками. Благодаря принимаемым мерам, через полгода значительно осложнится деятельность дропов (людей, которые принимают денежные средства обманутых граждан и обналичивают их). Теоретически украсть будет можно, но очень сложно будет вывести деньги.

Нельзя оставлять человека один на один с мошенником, – заметил Юрий Божор. Если сегодня отдал деньги мошенникам – твоя проблема, то вскоре положение должно измениться. Потребитель – слабейшая сторона на финансовом рынке, его надо защищать, тем более, что у финансовых организаций остается много информации о совершенном преступлении: кто получил деньги, куда они потом ушли. Поэтому, организация, предоставляющая финансовые услуги, должна предоставлять и защиту от финансового мошенничества. Спикер также рассказал о полезности введения «периодов охлаждения», самоограничений на получение кредитов, ситуации с защитой от мошенничества воспитанников детских домов.

Начальник управления противодействия злоупотреблениям на финансовом рынке Агентства Республики Казахстан по регулированию и развитию финансового рынка Максат Шагдаров рассказал о деятельности Агентства, правоохранительных органов, новациях нормативно-правового регулирования, направленных на противодействие мошенничеству. Он, в частности, отметил, что круг проблем, описываемый российскими спикерами, примерно соответствуют тому, что наблюдается в Казахстане.

Особую актуальность в Республике приобрела проблема мошенничества при онлайн кредитовании микрокредитными организациями. Агентство обязало микрофинансовые организации при выдаче онлайн-кредитов проводить реальную идентификацию заемщика. Это требование обеспечивается посредством ЭЦП, биометрическим данным, а также идентификации с помощью двухфакторной проверке по изображению клиенту в режиме реального времени. Агентство разработало механизмы, которые облегчают защиту интересов граждан, на которых мошенническим путем оформлены займы.

Максат Шагдаров также отметил, что многие финансовые пирамиды, деятельность которых пресекается в России переносят свою деятельность в Казахстан. В списке финансовых пирамид сегодня 252 организации, некоторые из которых фигурируют и в списке Банка России.

Агентство разработало телеграм-бот, который позволяет оперативно проверять легальность деятельности организаций.

Управляющий федеральным фондом по защите прав вкладчиков и акционеров Марат Сафиулин привел данные поисковой системы Яндекса, по так называемым «опасным запросам» – словосочетаниям, использование которых сигнализирует об остроте той или иной проблемы. Так, например, за последние два года мы наблюдаем рост запросов со словами «звонят мошенники». При этом в первой половине 2022 года после введения международных финансовых санкций в отношении России наблюдалось существенное снижение подобных запросов. Причиной «провала» были серьезные проблемы в мошенническом бизнесе, связанные с разрушением отработанных каналов сбора и пересылки похищенных денежных средств. Однако уже к концу лета прошлого года были сформированы новые каналы и криминальный бизнес восстановился, что отражают данные самого популярного поисковика. Сегодня количество запросов «звонят мошенники» примерно в 1.5-2 раза превышает пиковые уровни конца 2021 – начала 2022 годов.

Марат Сафиулин также обратил внимание, что HR-директора некоторых мошеннических колл-центров одновременно ищут работников, которым предстоит обзванивать потенциальных жертв, представляясь брокерской конторой, адвокатами по возврату украденных денег, сотрудниками банков, представителями МВД и пр. То есть, все эти героя массовых «разводок» могут физически работать под одной крышей. Впрочем самих колл-центров, которые обрабатывают российских граждан десятки, а может и сотни, и у каждого из них своя история, роль, бизнес-модель.

Руководитель Центра финансовой грамотности ГКУ «Мосфинагентство» Ольга Лукачева рассказала о московских мероприятиях по повышению цифровой грамотности, которые должны, по мнению организаторов, способствовать повышению защищенности граждан на финансовом рынке. Она отметила остроту проблемы цифровой безопасности для Москвы. Особый интерес к городу, его жителям со стороны мошенников определяется рядом причин. Во-первых, это крупнейший мегаполис страны, где потенциальное количество жертв значительно превосходит другие локации. Во-вторых, здесь сосредоточены значительные экономические и финансовые ресурсы. В-третьих, высокий уровень цифровизации жизни в городе, что делает жителей более уязвимыми к кибермошенничеству. В-четвертых, бешенный ритм жизни города, высокий уровень стресса у москвичей, что также снижает их возможности противостоять психологическому манипулированию, которое используют мошенники. В этом отношении очень важно повышать у москвичей именно уровень цифровой грамотности. По уровню цифровой грамотности жители столицы заняли первое место вместе с Республикой Карелией среди российских регионов.

Эксперт проекта “За права заёмщиков” Народного фронта” Алла Храпунова рассказала о некоторых результатах деятельности в рамках проекта Мошеловка. Основной функционал сайта – это возможность гражданина оперативно сообщить о тех мошеннических или подозрительных практиках, с которыми он столкнулся. В 50% обращений граждан речь идет о случаях телефонного мошенничества. По 11,4% касается деятельности псевдомагазинов и псевдопокупателей. Эти формы мошенничества находятся на периферии внимания участников конференции, но они очень широко распространены. Пострадавших от псевдоброкеров значительно меньше, но суммы потерь в этом случае очень большие.

Научно-аналитическая Сессия 3. Прогнозирование в эпоху шторма: что ждет розничного инвестора?

В последние годы «Территория финансовой безопасности» обязательно уделяет внимание проблемам макроэкономики, международных экономических (и не только экономических) отношений, от которых, в том числе зависит безопасность участников финансового рынка, инвесторов. В 2022 году ситуация была настолько острой и трудно предсказуемой, что сессия, посвященная макроэкономике, прогнозам на будущее, была сразу после пленарной. В программе 8-й «Территории финансовой безопасности» сессию с участием известных экономистов передвинули на третье место в программе, что в определенной характеризует некоторое снижение остроты влияния глобальных экономических и неэкономических факторов на кошельки российских домохозяйств.

Открывая сессию, модератор – Главный редактор Finversia.ru Ян Арт заметил, что занимаемся экономическим прогнозированием в «условиях идеального шторма» мы уже не первый год, и оно уже превратилось в нашу «национальную забаву».

Экономист, д.э.н., профессор Андрей Нечаев сказал, что испытывает чувство белой зависти к нынешним финансовым властям. При всех трудностях, которые есть сейчас, положение дел все равно значительно лучше, чем в начале 90-х годов, когда «в Петербурге запасов продовольствия оставалось на 2 дня», и министру экономики приходилось решать непосредственно проблему предотвращения голода.

В то же время спикер признал, что, выступая год назад на 7-й конференции, недооценивал адаптационные возможности российской экономики. Падение ВВП оказалось не таким глубоким, как ожидалось. В текущем году возможен даже небольшой рост ВВП. Несмотря на это, нет причин ожидать устойчивого роста. Нас ждет колебания – от небольшого роста до небольшого падения ВВП.

Андрей Нечаев также назвал проблемы, которые могут мешать функционированию фондового рынка. Первая – это планы редомициляции (процесс перерегистрации российских компаний, зарегистрированных в других странах, в РФ), а также проблему замороженных активов. В последнем случае настораживают попытки компенсировать потери российских инвесторов за счет замороженных активов иностранцев. Такого рода обмен обязательствами может оказаться неравновесным.

Профессор, д.э.н Яков Миркин отметил, что в российской экономике в сложившихся реалиях возможны три сценария ее будущего.

Наиболее вероятной спикеру представляется иранская модель экономического развития с полузакрытой экономикой, когда сформировавшийся рынок частично сохраняется, но в него вписывается административная система с госпланом, госснабом с госфинансированием в оборонном комплексе. Вероятность такого сценария 90%.

С вероятностью 9,9% может быть реализован Мобилизационный вариант развития экономики, когда все основные отрасли и крупные предприятия будут встроены в директивную систему управления. В рыночной сфере может остаться только часть малого бизнеса, обслуживающего население. В мобилизационной экономике не будет финансового рынка.

Не более 0,1% Яков Миркин оставляет для развития по пути либерализации экономики.

Спикер особенно подробно рассказал о рисках реализации основного – «иранского» сценария развития экономики.

Директор по стратегии ИК Финам Ярослав Кабаков описал основные тренды мирового финансового рынка. В частности, он отметил, что, по всей видимости США удастся избежать рецессии, в ЕС рецессия также не подтверждается, и экономика слабо растет. В Китае рост экономики сдерживается низким внутренним спросом и кризисом на рынке недвижимости.

Ярослав Кабаков также рассказал о складывающейся ситуации на рынке частных фондовом рынке. На вопрос «в какие активы следует инвестировать свободные денежные средства на срок 1 год?», спикер заметил, что говорить об инвестиционных решениях с горизонтом в 1 год не имеет смысла, инвестиции предполагают срок как минимум несколько лет.

Президент Московской международной валютной ассоциации Алексей Мамонтов назвал людей, которые занимаются финансовой грамотностью и финансовой безопасностью подвижниками, прежде всего потому, что они никогда не видят результатов своего труда. Возможно финансовая грамотность и повышается, но количество обманутых – не снижаются.

Спикер отметил, что основной финансовый риск в жизни – это собственная алчность. Сегодня ставки по депозитам волшебные, мы же ждем чего-то еще более волшебного, в результате теряя свои деньги.

Алексей Мамонтов призвал сегодня избегать инвестиций в токсичные активы, среди которых он назвал высокодоходные облигации, но при этом, в частности, обратить внимание на драгоценные металлы, причем в физической форме.

Управляющий Федеральным фондом по защите прав вкладчиков и акционеров Марат Сафиулин продолжил знакомить участников Конференции с данными Яндекса «по опасным запросам». В частности, популярный запрос (примерно миллион запросов в месяц) со словами «самый дешевый», частота которого характеризует остроту денежного дефицита у населения, достигал своего максимума в начале 2022 года, но уже к лету прошлого года снизился. В настоящее время он стабилизировался на уровне 75-80% от показателей конца 2021 – начала 2022 годов. Это характеризует социальную ситуацию в обществе как относительно стабильную. Аналогичную динамику показывал в эти годы и запрос со словами «Где взять деньги?».

Неожиданную реакцию продемонстрировали россияне в момент начала СВО в феврале 2022 года. Шоковая для многих информация отразилась кратным по отношению к среднему уровню ростом запросов «лучший ресторан». По мнению спикера, такая реакцию – проявление эскапистского поведения населения на сильный стресс.

Полную запись выступлений участников конференции в первый день ее работы можно посмотреть на Youtube-канале Стоппирамида.

Сессия 4. Защита прав и интересов розничных инвесторов

Второй день конференции целиком был посвящен проблемам розничных инвесторов. Первая сессия этого дня так и называлась «Защита интересов и прав розничных инвесторов». В сессии в качестве настоящего хозяина приняла участие Почетный президент Финансового университета при Правительстве России Алла Грязнова. В своем выступлении она отметила, что, несмотря на то, что университет готовит финансистов, специалистов для профучастников финансового рынка, все больше студентов и аспирантов в ходе обучения выбирают темы, связанные с защитой прав потребителей на финансовом рынке.

Алла Георгиевна также рассказала участникам конференции о более чем 100-летней истории Финансового университета.

Председатель Экспертного Совета по финансовой грамотности при Банке России Анатолий Гавриленко отметил, что российский инвестор никогда особенно не доверял финансовому рынку, поэтому скорее нужно говорить не о возвращении доверия, а о необходимости его повышения. Задача эта непростая. Для того, чтобы заработать доверие необходимы многолетние усилия и, к сожалению, пока всерьез никому не удавалось продвигаться в плане решения этой задачи.

Анатолий Григорьевич также указал, что негативное влияние на розничный финансовый рынок оказывает постоянное изменения правовой базы. Инвестор нуждается в постоянных правилах.

Анатолий Гавриленко высказал несколько предложений по развитию рынка и защите инвесторов. Во-первых, он предложил сформировать институт медиации на финансовом рынке. Во вторых создать реально действующую систему гарантирования брокерских счетов. При этом надо, чтобы в ее создании полноценное участие приняло государство, а не списывало все на СРО. В-третьих, для рынка необходимо создавать финансовую деонтологию, как этическую основу отношений профучастников и инвесторов. Кроме того, он высказался за формирование единой сильной ассоциации инвесторов, которая бы отстаивала интересы всех частных участников финансового рынка.

Говоря о рисках, спикер особенно выделил когнитивный риск – усиливающееся отставание когнитивных способностей человека от возможностей информационной среды, в которой он сегодня уже живет.

Начальник Управления поведенческого надзора за субъектами рынка ценных бумаг и коллективных инвестиций Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Петр Ломакин отметил, что в текущем году количество жалоб инвесторов сокращается, однако это происходит в основном, благодаря эффекту высокой базы 2022 года, связанной с санкционной тематикой.

Проблемной зоной остается мисселинг, доля жалоб на который составляет 10%. Банк России с помощью волонтеров и своих сотрудников провел в 25 банках 250 проверочных мероприятий и выявил более 150 неприемлемых практик. С одной стороны, менеджеры банков сообщали потенциальному инвестору, что инвестиционный продукт практически тот же вклад только более доходный. А с другой – «забывали» сказать, что инвестиции не застрахованы, что доходность не гарантирована, также как и возврат. Не говорили они также о проблемах досрочного закрытия инвестиционного продукта и пр.

Многие новации на финансовом рынке, инициатором которых был в последние годы Банк России, направлены на то, чтобы продаваемые инвесторам продукты были для них понятны. В частности, тестирование неквалифицированных инвесторов приводит к более осознанному отношению инвесторов к приобретаемому продукту. Значительная часть инвесторов отказывается от приобретения сложных продуктов, когда узнает о возможных рисках.

Модератор сессии заведующий лабораторией финансовой грамотности экономического факультета МГУ имени М.В. Ломоносова Ростислав Кокорев заметил, что инструментарий по защите розничных инвесторов сегодня есть, но он не бесконечен, он совершенствуется, в том числе и во взаимодействии с саморегулируемыми организациями.

Руководитель СРО АФД (Ассоциация форекс-дилеров) Евгений Машаров отметил, что в Госдуме ведется работа ко второму чтению над законопроектом, который позволит лицензированным форекс-дилерам предлагать инвесторам CFD-контракты на драгоценные металлы, сырье, индексы. Кроме того, крупные игроки рынка форекс получат возможность хеджировать свои риски. Этот законопроект – результат длительной совместной работы профессионального сообщества и регулятора, которая началась еще в 2017 году.

Руководитель СРО АФД (Ассоциация форекс-дилеров) Евгений Машаров отметил, что в Госдуме ведется работа ко второму чтению над законопроектом, который позволит лицензированным форекс-дилерам предлагать инвесторам CFD-контракты на драгоценные металлы, сырье, индексы. Кроме того, крупные игроки рынка форекс получат возможность хеджировать свои риски. Этот законопроект – результат длительной совместной работы профессионального сообщества и регулятора, которая началась еще в 2017 году.

Евгений Машаров также призвал искать новые подходы к организации взаимодействия финансовых институтов в рамках ЕАЭС. Это особенно важно в условиях санкционных ограничений, которые могут со временем усиливаться. Спикер отметил, что это не относится только к рынку форекс, но и всех иных сегментов финансового рынка.

Руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута сказал, что не надо ограничиваться рассмотрением конъюнктурных (временных) факторов, влияющих на розничный финансовый рынок. Важно смотреть в будущее – и понять, как нам сделать инвестора, максимально довольным своим инвестированием и минимально разочарованным их последствиями. Ответ на этот вопрос в значительной степени определяется способностью инвестора к ответственному инвестированию.

Розничные инвестиции стали альтернативой вкладам и накоплениям под подушкой, что надо признать общей победой Банка России, профучастников, инвесторов, рынка в целом. Розничный инвестор сегодня в значительной степени своими деньгами поддерживает предприятия ряда отраслей. В некотором роде розничный инвестор стал институциональным. Поэтому инвестор на вес золота, его надо оберегать, холить, лелеять, создавать для него максимально комфортные условия. Однако комфорт не означает защиту от потерь. Создание системы, полностью защищенную от потерь для инвестора, означает – ее уничтожить. Важно, чтобы инвестор осознавал этот принципиальный момент – возможность потерь.

В значительной степени граждане заинтересовались инвестициями, как возможностью быстрого заработка. Люди пришли в рынок на «хайпе», на социальном следовании – «все побежали и я побежал». Наша задача – формирование культуры грамотного инвестирования. Недостаточно просто финансовых знаний, а необходимо выстраивание системы смыслов, установок, то есть формирование финансовой культуры. В этом отношении рынку должна помочь разработанная Банком России совместно с Минфином России новая Стратегия повышения финансовой грамотности и формирования финансовой культуры до 2030 года.

Розничный инвестор должен уметь выстраивать свою собственную инвестиционную стратегию, и, что самое главное, должен следовать ей, минимально реагируя на разного рода события, частные рекомендации. Имея стратегические цели, он не будет панически бояться рыночных провалов, не будет убегать из инвестиций после того, как стоимость его портфеля начнет падать. Именно над этим необходимо работать.

Директор Национальной ассоциации специалистов финансового планирования Андрей Паранич отметил, что очень хорошо, что в национальной стратегии центральную роль занимает финансовая культура. Именно отсутствие сформированных элементов финансовой культуры часто приводит к нерациональным решениям, которые в свою очередь могут привести к финансовым потерям на рынке. У нас финансовая информированность пошла впереди финансовой культуры, и возможно из-за этого Банку России приходится сейчас закручивать гайки для неквалифицированных инвесторов. Хотя в нашей стране ограничения для неквалифицированных инвесторов – это скорее инструмент пресечения практики мисселинга с стороны профучастников.

Директор Национальной ассоциации специалистов финансового планирования Андрей Паранич отметил, что очень хорошо, что в национальной стратегии центральную роль занимает финансовая культура. Именно отсутствие сформированных элементов финансовой культуры часто приводит к нерациональным решениям, которые в свою очередь могут привести к финансовым потерям на рынке. У нас финансовая информированность пошла впереди финансовой культуры, и возможно из-за этого Банку России приходится сейчас закручивать гайки для неквалифицированных инвесторов. Хотя в нашей стране ограничения для неквалифицированных инвесторов – это скорее инструмент пресечения практики мисселинга с стороны профучастников.

Андрей Паранич оценил усилия государства по формированию розничных инструментов для длительного инвестирования и высказал озабоченность слишком большим вниманием, которое уделяется в СМИ планируемым IPO, поскольку это инструмент очень рискованный.

Полную запись выступлений участников конференции во второй день ее работы можно посмотреть на Youtube-канале Стоппирамида.

Сессия 5. Системы защиты инвестиций и вложений граждан – риски, возможности.

Пятая сессия «Территории финансовой безопасности 2023» после некоторых дискуссий организаторов была обозначена как «Системы защиты инвестиций и вложений граждан – риски, возможности». В отличие от предыдущей сессии она в значительной степени была посвящена новым возможностям, которые открываются перед инвесторами в наше время.

Вице-президент Национальной ассоциации негосударственных пенсионных фондов (НАПФ) Алексей Денисов отметил, что на сегодняшний день в стране есть три основных вида пенсий: страховая, накопительная и негосударственная пенсия в НПФ. Накопительная пенсия в настоящее время заморожена. В определенной степени заморозка компенсируется тем, что гражданам начисляются дополнительные пенсионные баллы, позволяющие немного увеличивать выплаты по страховой пенсии. С 1 января 2024 года появится еще один вид добровольной пенсии – «Программа долгосрочных сбережений» (ПДС), которая появилась благодаря совместным усилиям Министерства финансов России и саморегулируемых организаций негосударственных пенсионных фондов.

В последние 20 лет из года в год происходит сокращение числа негосударственных пенсионных фондов, однако этот процесс происходит путем укрупнения и объединения НПФ, без каких-либо проблем для клиентов. Несмотря на укрупнение игроков, рынок НПФ остается очень неоднородным – более 90% активов принадлежат 10 крупнейшим фондам.

Генеральный директор НПФ Эволюция Елена Тетюнина в своем сообщении подробнее рассказала о Программе долгосрочных сбережений. В частности, она ответила на вопрос: Почему программа долгосрочных сбережений – это не пенсия? Главное отличие – это возможность единовременного получения денег, а также ее использование не в качестве регулярной выплаты по возрасту, по состоянию здоровья, а, например, для приобретения какого-либо дорогостоящего товара. Инициаторы этого продукта рассчитывают на то, что им будут пользоваться, в том числе, молодые россияне для накопления.

Елена Тетюнина обратила внимание слушателей на то, что несмотря на то, что ФЗ О Программе долгосрочных сбережений давно принят и через полтора месяца он вступит в силу, до сих пор идет работа над подзаконными актами. Так, в соответствии с законом у инвестора имеется возможность досрочно прервать договор и получить деньги в НПФ в случае серьезных болезней. В настоящее время, в частности, готовится документ, в котором будет определяться, какие именно заболевания позволят инвестору получить деньги до истечения минимально установленного срока.

Важным достоинством программы будет возможность перечисления на счет ПДС накопленной части накопительной пенсии. В этом случае гражданин сможет быстрее воспользоваться накопленными деньгами.

Заместитель генерального директора по технологиям НПФ «БЛАГОСОСТОЯНИЕ» Татьяна Коваленко обратила внимание аудитории на то, что весь мир сейчас живет в культуре потребления, деньги очень доступны, и общество все время подвергается постоянному потоку маркетинговых манипуляций, стимулирующих к избыточным тратам. Технологии стимулирования продаж сегодня стараются воздействовать на подсознание так, чтобы мы этого даже не заметили. Финансовая стратегия «тратить» оказывается гораздо сильнее стратегии накапливать, особенно среди молодежи.

В этом контексте Программа долгосрочных сбережений важна именно как попытка изменить финансовую культуру населения с «тратной» на накопительную. В данном случае государство использует патерналистский подход к тем гражданам, которые выберут ПДС. Этот подход проявляется в налоговом вычете, софинансировании, а также системе в системе гарантирования ПДС. Государство четко сигнализирует потенциальным инвесторам, что оно поддерживает Программу.

Руководитель направления “Финансовая грамотность” Ассоциации владельцев облигаций Константин Новик сказал, что клиенту должны предоставляться выбор инструментов, но важно, чтобы клиент понимал, что он получает. По крайней мере он должен понимать инфраструктурные риски, риски связанны с эмитентами, инструмент и услуга должны быть «прозрачными». Кроме того, инвестору должна быть предоставлена информация о его правах и реальных возможностях их защиты.

Говоря об инфраструктурных рисках, спикер особо обратил внимание на проблему передачи права брокера использовать активы клиента в собственных целях в то время, когда сам инвестор совершать сделки не может. За передачу такого права брокер делится с инвестором вознаграждением, но при этом существенно возрастают риски потерь активов. Кроме того, клиент имеет право требовать открытия сегрегированного счета на площадке, который позволит обеспечить максимальный контроль инвестора за собственными активами. В соответствии с отраслевыми стандартами в брокерских договорах должна быть предусмотрена возможность запрета брокеру использовать средства клиента. Но договоры объемные и самостоятельно обычный клиент разобраться вряд ли сможет. Константин Новик призвал профучастников «подсветить» основные риски, причем раскрывать их не в профессиональных терминах, а на конкретных примерах.

Дружественным шагом в отношении неквалифицированных инвесторов было бы информирование клиентов о возможных расходах по операциям с ценными бумагами.

Основатель краудлендинговой платформы «Поток» Никита Абраменко рассказал участникам конференции о современной практике финансирования предприятий малого бизнеса. Он, в частности, отметил, что одним из самых быстро развивающихся механизмов финансирования проектов малого бизнеса стали инвестиционные платформы. В 2023 году их количество выросло на 47%. Все операторы этих платформ включены в реестр Банка России. Но в целом рынок финансирования малого бизнеса остается диким.

Основным каналом финансирования остается, так называемый, FFF (друзья, семья, «дураки»). Отношения с инвесторами могу строиться на основании:

-

Инвестиционных договоров – самая рискованная для инвестора форма взаимоотношений. Она практически ничего не гарантирует инвестору, здесь много финансовых пирамид.

-

Договорах займа – более ясные взаимоотношения. На их основе строятся отношения кредитор – заемщик в краудлендинговых (инвестиционных) платформах, которые в значительной степени защищают нас от пирамидных историй.

-

Передаче доли бизнеса – здесь нет платформ. «Полный хаос и шатание». Большие риски, ЦБ РФ защитить инвестора не в состоянии. Но эта форма способна дать максимальную доходность.

-

Приобретения акций – отработанная нормативно-правовая база, наличие хороших площадок, в том числе, ориентированных на малый бизнес. Но эта история для относительно зрелых и крупных предприятий.

Управляющий Федеральным фондом по защите прав вкладчиков и акционеров Марат Сафиулин отметил, что надо с осторожностью относиться к новым формам инвестиций, в отношении которых еще мало статистики, не сложилась правоприменительная практика, но иногда они обеспечивают вполне достойный уровень безопасности инвестиций. В частности, спикер обратил внимание на инвестиционные платформы. По отчетам 23 операторов инвестиционных платформ в 2022 году только в 6 платформах уровень дефолтов был выше 2% от общего числа профинансированных проектов. При этом за год с помощью этих 23 платформ всего было профинансировано более 6 тысяч проектов примерно на 7 миллиардов рублей.

По мнению Марата Сафиулина, также не стоит ожидать серьезных пирамидных угроз от инвестиционных проектов, которые создаются в рамках законодательства о партнерских финансах («исламский банкинг»).

Завершая сессию, модератор, Заместитель генерального директора, Ассоциации Развития Финансовой Грамотности (АРФГ) Андрей Андрианов отметил, что эффективная система финансирования создается, когда взаимоотношения между участниками рынка строятся на основе коллаборации. Лишь совместными усилиями можно преодолеть те барьеры, которые возникают у нас на пути.

Сессия 6. Управление личными финансовыми рисками розничных инвесторов.

Открывая сессию, модератор шестой сессии, заместитель директора Национальной ассоциации специалистов финансового планирования Дарья Андрианова подчеркнула, что в Ассоциации риски обычно рассматривают не для того, чтобы попытаться их предсказать, а чтобы управлять рисками во всех возможных ситуациях, при любых сценариях.

Директор аналитического департамента ИК «РЕГИОН» Валерий Вайсберг, в частности отметил, что несмотря на то, что сегодня облигации как государственные, так и корпоративные показывают высокую доходность, премию за риск при вложениях в акции инвесторы все равно получают в размере примерно 4-5%.

После начала СВО впервые за много лет произошла раскорреляция между акциями Сбербанка и государственными ценными бумагами. Динамика бумаг ряда компаний, которые раньше демонстрировали независимость от индекса биржи, в последнее время котируются хуже рынка. При составлении диверсифицированного портфеля необходимо следить чтобы в него попадали бумаги с относительно низким коэффициентом корреляции.

Валерий Вайсберг отметил, что появление на биржевых площадках новых бумаг, в том числе после редомициляции, предоставит инвесторам дополнительные возможности для диверсификации портфелей.

Соучредитель проекта «Рост Сбережений» Сергей Кикевич отметил, что мы впервые сталкиваемся с рисками еще до того как становимся инвесторами. Первый риск – это не инвестировать. Гарантий в мире финансов нет, но вне инвестиций есть только гарантия бедности.

Есть риск неправильного определения целей для инвестирования. Например, если человек обременен несколькими крупными кредитами, то инвестировать не надо. Нельзя инвестировать, не имея подушку финансовой безопасности.

Новичок в инвестициях часто не понимает разницу между инвестициями и спекуляциями. К сожалению, на смешение этих понятий работает финансовая инфраструктура. Призывая к инвестициям, брокеры демонстрируют, как можно получить сверхдоход с помощью отдельных спекулятивных операций, с помощью теханализа.

Еще одна западня для начинающего инвестора – воспринимать рынок как место для заработка. Рыночная инфраструктура – это интерфейс для совершения операций по инвестированию. Здесь не создается добавленная стоимость, зато существуют издержки и чем больше операций мы совершаем, тем выше эти издержки. Финансовый рынок – это место, где деньги постепенно перетекают от активных к терпеливым.

Также необходимо учитывать, что интересы профучастников не совпадают с интересами инвесторов, хотя менеджеры будут рассказывать обратное. Поэтому надо очень осторожно прислушиваться к тому, что вам говорят в офисе финансового института.

Инвестиционный советник Ольга Коношевская в своем выступлении, в частности заметила, что от риск-профиля клиента напрямую зависит состав его портфеля. Для консервативного риск-профиля характерно вложение в надежные и низкодоходные активы. Этот риск-профиль применяется, как правило, при коротком горизонте планирования (например, до 2 лет).

Умеренный риск-профиль – золотая середина. Здесь предпринимается попытка на основе надежных активов все-таки что-то заработать. Применяется для средне- и долгосрочных инвестиций. Соответственно, Агрессивный портфель подразумевает доходные инструменты с высокой степенью риска, а также длительный горизонт планирования.

Чем меньше стабильности в финансовом положении клиента, тем большую долю должны занимать консервативные инструменты.

Директор Центра экономического анализа ИА Интерфакс Алексей Буздалин рассказал о специфике инвестиций частных клиентов в облигации. Он в частности отметил, что в последнее время мы видим, что приток денег частных инвесторов на облигационный рынок по сравнению с началом прошлого года восстановился, тогда как на рынке акций пока нет. Таким образом мы наблюдаем некоторый переток денежных средств из акций в облигации, тем более, что ставки по этим инструментам достаточно высокие. Основное внимание в своем выступлении Алексей Буздалин рискам, которые должен учитывать инвестор на рынке облигаций.

Директор Национальной ассоциации специалистов финансового планирования Андрей Паранич рассказал о необходимости финансового планирования в повседневной жизни. Спикер предложил рассматривать личный финансовый план в качестве отдельного инструмента регулирования рисков.

Полную запись выступлений участников конференции во второй день ее работы можно посмотреть на Youtube-канале Стоппирамида.

Сессия 7. Криптовалюты и цифровые финансовые активы.

Выступление модератора, президента АНО «Центр защиты вкладчиков и инвесторов» Артема Генкина касалось возможности замены американского доллара как главной резервной валюты цифровым активом. В настоящее время самый вероятный претендент на эту роль – цифровой Юань. Пока позиции американской валюты выглядят достаточно прочными. Государственный долг хотя и большой, но далеко не рекордный – даже в Большой двадцатке есть, как минимум 3 страны, у которых отношение госдолга к ВВП выше, чем в США. При этом экономика США растет.

Но есть тревожные сигналы. Долг растет, с 1945 года потолок госдолга поднимался уже более чем 100 раз. Постепенно сокращается доля американской валюты в резервах центральных банков.

Одновременно происходит рост рынка криптовалют. В конце 2022 года его капитализация превысила объем внешнего долга США и количество наличных долларов в обороте.

Монетарные власти в 30 странах мира сегодня реализуют проекты по выпуску цифровых валют. Самой «передовой» здесь является цифровой юань (ЦЮ). В стране открыто более 120 миллионов цифровых кошельков. Оборот в ЦЮ в 2023 году превысил 250 млрд в долларовом эквиваленте. Есть планы использования ЦЮ в международных расчетах, в частности при реализации проекта «Шелковый путь». Представители КНР неоднократно выступали с пояснениями, что использование ЦЮ для международных расчетов – это возможная альтернатива сложившейся системе, которая может использоваться в политических целях в форме санкций и ограничений.

Некоторые представители американской власти высказывают опасения по поводу перспектив ЦЮ. Впрочем, эксперты пока считают, что в ближайшие годы ЦЮ не сможет опередить доллар как мировую резервную валюту.

Начальник Управления надзора за деятельностью за операторами платформ и информационными сервисами Департамента инфраструктуры финансового рынка Банка России Кристина Алешина рассказала о развитии рынка цифровых прав (ЦП), который зародился после вступления в силу ФЗ «О цифровых правах». В большинстве случаев речь идет о выпуске цифровых финансовых прав на денежные требования(то есть, одного из видов цифровы финансовых, хотя есть опыт тестового выпуска утилитарных прав на несколько граммов золота.

Выпуск цифровых прав имеет ряд преимуществ перед выпуском традиционных долговых активов. Это:

-

Высокая скорость выпуска ЦП.

-

Высокая гибкость конструирования обязательств

-

Упрощенный порядок входа на рынок для эмитентов

-

Автоматизированный процесс исполнения обязательств с использованием смарт-контрактов

-

Отсутствие посредников для доступа правообладателя к активу

-

Неизменность и прозрачность контрактов, записей в блокчейне.

Первый выпуск ЦФА произошел во 2-м квартале 2022 года. С того момента были выпущены 197 ЦФА, из которых 64 выпуска уже погашены. Средняя доходность выпущенных ЦФА составила порядка 14%. Объем рыночных размещений ЦФА в 2022 году составил порядка 38 млрд рублей. Основной объем ЦФА выпускался в форме аналогов производных финансовых инструментов с привязкой к изменению стоимости базового актива, а также аналоги облигаций.

Пока участниками рынка ЦФА были почти исключительно были юридические лица. В случае предложения ЦФА физическим лицам будут действовать те же ограничения для неквалифицированных инвесторов, которые существуют сегодня на рынке ценных бумаг.

Управляющий Федеральным фондом по защите прав вкладчиков и акционеров Марат Сафиулин обратил внимание на результаты восьми крупных и широко разрекламированных «российских» криптопроектов, которые проводили ICO в 2017 и 2018 гг. Тогда на волне криптоэнтузиазма в рамках размещения токенов были собраны десятки миллионов долларов.

Однако на сегодняшний день из 8 проектов, по всей видимости, признаки жизни подают только три. При этом только в одном проекте инвесторы, которые приобретали токены в процессе ICO, на сегодняшний день оказались в выигрыше (проект WAVES). Но даже в этом проекте по отношению к пиковым показателям сегодняшние котировки токена снизились в 35 раз. А это означает, что абсолютное большинство инвесторов, вошедших в проект на волне ажиотажа, свои деньги потеряли. В других случаях произошло существенное снижение стоимости криптоактива относительно цены ICO.

Марат Сафиулин конкретизировал, как происходит вовлечение в криптопроекты в наши дни. Красивая оболочка – легенда о современных технологиях, о проработанной концепции продвижения продукта. Затем инвестору показывают, во сколько раз он сможет увеличить свой капитал, если вовремя успеет продать на бирже полученные токены. Организаторы ICO-пустышек получают фантастическую доходность в результате продажи никому ненужных токенов за реальные деньги. При этом формально им трудно предъявить обвинение. Да, проект не получился, как и тысячи других новых бизнесов. Инвесторам продавались токены, которые у них остались, это их собственность, стоимость которой может расти, а может и снижаться вплоть до нуля.

Сверхдоходность таких схем для организаторов не позволяет рассчитывать на то, что ICO может оказаться эффективным инструментом реальных инвестиций, которые даже теоретически не могут показать такую доходность как от спекулятивного PUMPа, но зато обладают значительно рисками. Поэтому, продав одну криптоидею, они не пытаются ее реализовывать, а приступают к организации следующего ICO.

Генеральный директор ООО «БизнесДром» Павел Самиев рассказал о возможных подходах к рейтингованию цифровых финансовых активов. В целом кредитный рейтинг ЦФА может присваиваться по аналогии с рейтингами инструментов долга, рейтингом эмитентов. Однако кроме непосредственно кредитного рейтинга, необходимо оценивать элементы инфраструктуры (операторов платформ), реализовавшиеся риски которых могут в конечном счете транслироваться на кредитные риски. Речь идет, в том числе, о рисках технологических, операционных, киберрисках, правовых. К оценке этих рисков рейтинговые агентства в целом готовы. Главное, чего на сегодняшний день не хватает – это накопленной юридической практики, практики взыскания, реализации технологических рисков, понимания финансовой устойчивости операторов.

Не все цифровые права могут рейтинговаться. Собственно, кредитный рейтинг может быть присвоен только инструментам долга и их эмитентам.

Павел Самиев обратил внимание, что сегодня кредитные рейтинги получают практически все эмитенты облигационных выпусков, что является хорошей информационной базы для инвесторов. По отношению к ЦФА такой практики не выработано.

Директор по стратегии ИК «Финам» Ярослав Кабаков отметил, что в 2017-2018 гг наблюдались сильно завышенные ожидания от технологии блокчейна, криптоактивов. Это привело к большому количеству ошибочных инвестиционных решений граждан. Но за прошедшие годы цифровые инструменты перестали быть исключительно способом обогащения. Развивается рынок цифровых прав, криптовалюта используется для решения практических проблем, связанных с санкционными ограничениями.

Полную запись выступлений участников конференции в третий день ее работы можно посмотреть на Youtube-канале Стоппирамида.

Сессия 8. Повышение финансовой культуры населения – обновленное целеполагание и задачи на среднесрочную перспективу.

Заключительная сессия конференции была посвящена вопросам повышения финансовой культуры населения. Впрочем, в проекте концепции до 2030 года задача поставлена аккуратнее – речь идет о повышении финансовой грамотности и формировании финансовой культуры.

Заместитель руководителя Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России – начальник Управления финансовой грамотности Татьяна Снурницына рассказала об итогах реализации Стратегии повышения финансовой грамотности 2017-2023 гг. Важный итог – то, что финансовая грамотность вошла в систему национального образования. В частности, финансовая грамотность включена в ФГОСы по 5 образовательным дисциплинам. Это игра в долгую – ее результаты мы увидим, когда школьники, которые вошли в систему с третьего класса, завершат свое образование и будут принимать самостоятельные финансовые решения. Финансовая грамотность – это сугубо практико-ориентированная дисциплина, что требует постоянного обновления информации методических материалов. Поэтому Банк России особое внимание придает системе подготовки и информирования педагогов.

Главное отличие Стратегии 2030 – это постановка задачи формирования финансовой культуры. Кроме того, стратегия актуализирована под новые задачи развития финансового рынка до 2030 года, а также постепенный переход акцента с работы с молодежью на работу с экономически активной частью населения.

Знания далеко не всегда приводят к правильным финансовым решениям. Финансовая культура подразумевает дополнительно к знаниям совокупность установок, ценностей, поведенческих практик. Значительное внимание уделяется принципам поведенческой экономики.

Из социокультурных проблем, влияющих на финансовое поведение, Татьяна Снурницына отметила «отсутствие длинного взгляда», что приводит к тому, что человек не строит финансовых планов, не формирует сбережения. Кроме того, ухудшает качество решения «избегание неопределенности» и «отсутствие доверия».

Председатель Совета СРО “МиР” Эльман Мехтиев обозначил тему своего выступления как «FinTech и финансовая грамотность. Порознь или вместе». Он обратил внимание, что слово финтех сегодня эксплуатируется многими финансовыми и нефинансовыми организациями. Но для анализа успешных финтех-проектов докладчик отобрал так называемых «единорогов» – компании с историей от 10 лет, с капитализацией не менее 1 млрд долларов, которые не выводились на IPO, и в собственности создателей которых остается не менее 75% капитала.

Из 25 таких компаний 14 американских, 6 китайских, на весь остальной мир приходится 5 компаний. При этом по капитализации китайские «единороги» самые крупные. Эффективность финтеха зависит не от технологии, а от важности проблемы, которую он решает. Финтех должен помогать решать болевые проблемы взаимоотношения потребителя с финансовым институтом.

Первые финтех – «единороги» зарабатывали на финансовой грамотности. У компании Credit Carma было много платных продуктов, но первые три основные продукта были бесплатными: PFM – учет доходов и расходов в облаке, FICO Score – кредитная оценка заемщика, Credit Carma Tax – сервис налогообложения, учитывающий особенности законодательства всех 50 штатов. Именно эти продукты привлекли огромную клиентскую базу и сформировали доверие к финтеху.

Результат – при затратах 369 млн $ к 2015 году стоимость компании составляла 3,5 млрд, а в 2020 году – 7 млрд $.

Компании UpTurn и ScoreLife предложили для физических лиц платформы для обнаружения ошибок в кредитных историях и инструкции по их исправлению (8% кредитных историй в США содержат ошибки), что оказалось также очень востребованным потребителями.

В российской практике тоже есть попытки финтех компаний предложить для пользователей бесплатные приложений PFM (планирование доходов-расходов). В некоторых случаях достигается довольно большое количество скачиваний, однако время пользования этими приложениями оказывается минимальным. Значит, созданный компанией продукт не решает важную для потребителя задачу.

Для успеха финтех-проектов, по мнению Эльмана Мехтиева, необходимо:

-

Умение находить болевые точки потребителя, устранение которых поможет вернуть доверие клиента.

-

Бесшовный доступ к персональным данным из государственных информационных систем при наличии согласия клиента.

-

Оперативно предоставлять Экспериментальный правовой режим финтех компаниям в случае необходимости изменений законодательства.

Заместитель генерального директора Ассоциации развития финансовой грамотности Ирина Маслова заметила, что действительно существует социокультурная проблема, когда решение проблемы мы часто подменяем фактом приобретения продукта: купили или скачали бесплатное приложение и считаем, что проблема решена.

Доцент Финансового университета при Правительстве РФ, автор социального проекта «Финансовая грамотность: просто о сложном» Петр Щербаченко рассказал о ряде проектов по повышению финансовой грамотности (Мошеловка, Моя финансовая история, Акселератор АРФГ).

Говоря о формировании финансово грамотного потребителя, спикер отметил несколько этапов этого процесса: получение знаний, осознанность принятия решений, повышение качества принятых решений, активное поведение на финансовом рынке, которое связано с ростом финансовых потребностей.

Петр Щербаченко отметил особенности просветительской работы с пенсионерами, в частности то, что они ждут от преподавателей ответов на практические конкретные вопросы. Для пенсионеров он предложил в регионах создавать центры финансовой грамотности и юридической поддержки по аналогии с «Точками кипения».

Кроме того, спикер предложил рассмотреть механизмы общественного контроля за рекламой кредитных организаций, а также создать межведомственную комиссию по мисселингу на базе ЦБ РФ.

Представитель Армении, руководитель Центра по защите прав потребителей и финансового обучения Центрального Банка Арменуи Мкртчян рассказала об эксперименте по распространению мобильных банковских услуг в сельской местности. Основной страх пользователей онлайн-услуг в отдаленных районах – что деньги просто куда-то пропадут.

В настоящее время Центробанк Армении проводит эксперимент по апробированию новой формы работы по повышению финансовой грамотности – наставничества. В течение 6 месяцев за жителями села закрепляется наставник. Каждый наставник обслуживает одновременно по 15 человек. Результат эксперимента будет подведен к лету будущего года.

У Банка Армении нет возможности приставить к каждому сельскому жителю наставника. Поэтому предполагается, что в случае положительного итога эксперимента, функцию наставничества будет перенесена на представителей банковских колл-центров.

Директор Центра экономического анализа информационной группы «Интерфакс» Алексей Буздалин рассказал о некоторых проблемах повышения финансовой грамотности инвесторов на облигационном рынке. В частности, он отметил, что в некоторых случаях обрывочные знания об облигационном рынке становятся вредными для инвестора. Облигационный рынок, несмотря на внешнюю простоту правил, очень сложный, и получить между делом достаточно знаний, чтобы на нем принимать правильные решения, невозможно. Защищенным себя может чувствовать человек с профессиональным образованием. Поэтому частным инвесторам лучше не пытаться объяснять все возможные хитросплетения, от которых зависит цена, доходность бумаг, а разъяснять, что лучше довериться профессионалам и, например, купить облигационный фонд.